中国经济飞速发展,自1990年成立以来,上海证券交易所几经起落。作为投资者,往往缺乏足够信息评估市场风险,因此,了解引发金融市场波动的因素,成为金融研究的关键所在。

“自2008年中国股市暴跌对美国和西方国家造成巨大影响以来,中国金融市场对世界的影响力正逐步攀升,因此,研究中国金融市场风险迫在眉睫,”中国丝路基金董事总经理、上海纽约大学经济学教授王建业表示。

2014年,王建业教授与波动率研究的金融学领域权威人士、纽约大学斯特恩商学院教授Robert Engle,在上海纽约大学创办波动研究所。

Robert Engle教授因提出ARCH模型,获2003年诺贝尔经济学奖,该模型通过使用统计工具,评估并预测金融风险。2008年全球金融危机后,Engle教授创办纽约大学斯特恩商学院波动研究所。研究所的波动研究室使用ARCH模型和其他数学模型,提供对金融波动率的实时测量与预测,并将这些模型发布在实验室网站上与公众分享。

王建业教授和上海纽约大学常务副校长雷蒙教授希望能为中国市场创建一所类似的专业研究机构。

“我们想要推动对中国金融市场的实证研究,所以,有必要将上海这一金融中心,与纽约大学在波动性研究领域上的经验连接起来。”

洞察风险

上海纽约大学波动研究所于2014年11月正式成立。Engle教授与波动研究所执行所长周欣博士,引入纽约大学斯特恩商学院波动研究室的模型,并结合了中国金融市场的背景。

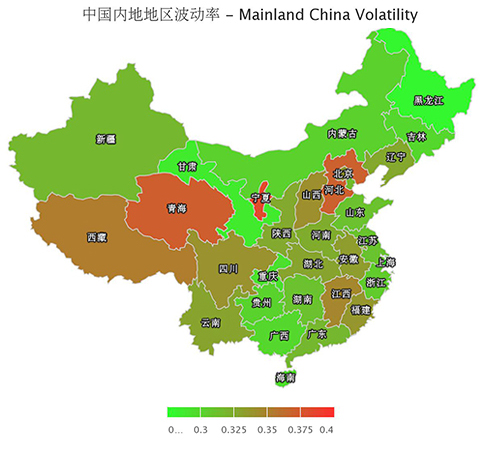

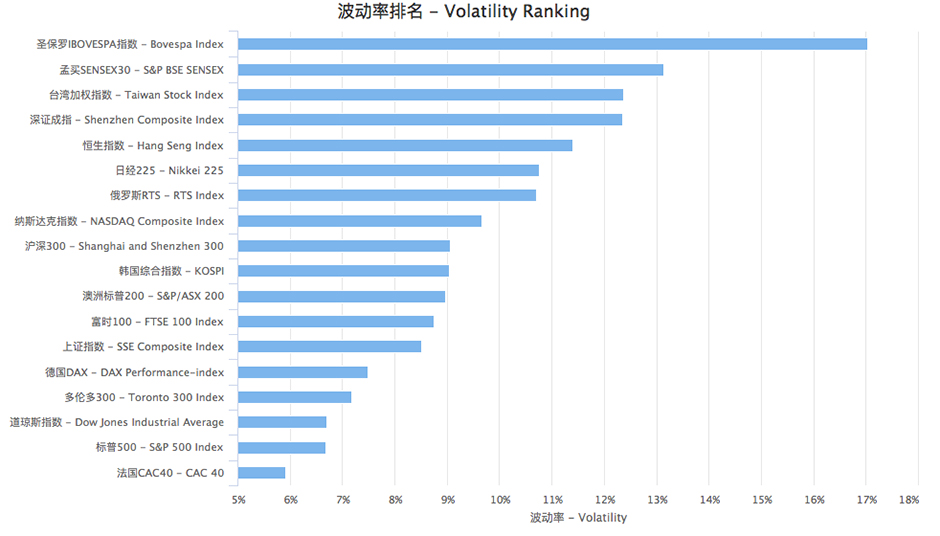

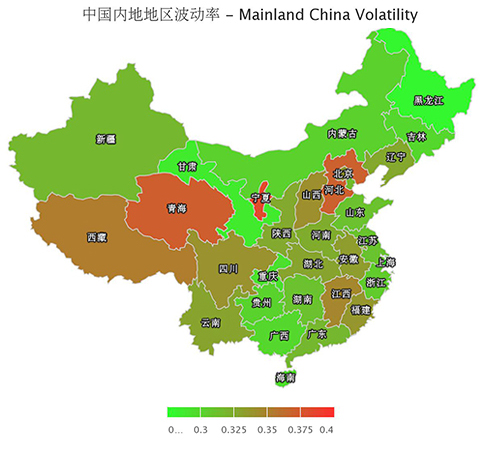

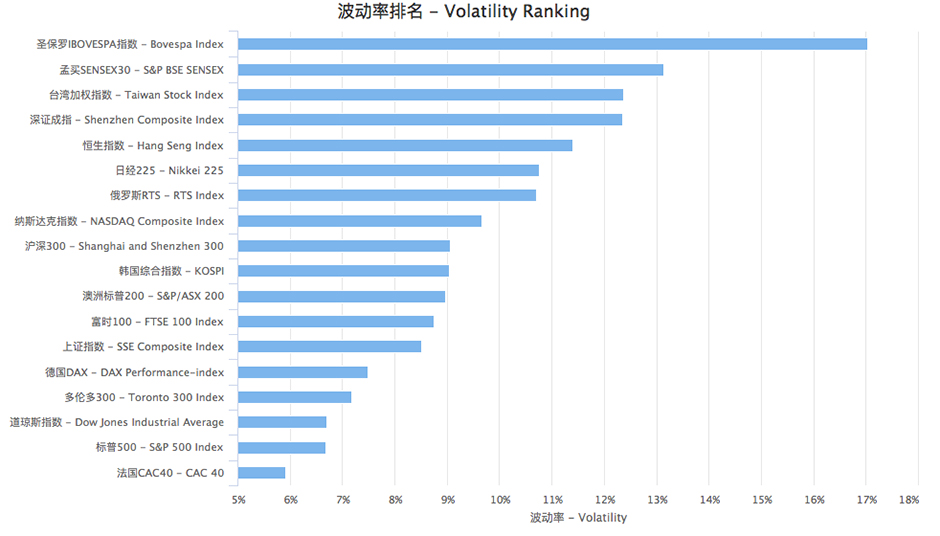

上海纽约大学波动研究所的线上用户界面“VINSIGHT”,能提供针对不同地区、行业和类型的股票与主要股票指数的日波动率分析。“VINSIGHT”使用的定量模型,不仅包括历史波动数据,也包括“实际波动率”与“隐含波动率”,以及每日股票波动率的高频数据。

得益于“VINSIGHT”,不仅是学者,中国投资者、政府监管部门,乃至全球任何一个拥有手机的人,都能实时获取中国金融市场的风险数据。

上海纽约大学波动研究所能够提供实时精准数据,很快吸引了政府监管部门的关注。2015年,上海证券交易所邀请上海纽约大学波动研究所团队,协助对其首笔期权交易进行定价。在没有定价历史参考的条件下,市场需预估波动性才能设定价格。基于ARCH模型预测,Robert Engle教授与周欣博士提供了与实际初始价格非常相近的定价建议。

通用模型

上海纽约大学的本科生同样有机会在波动研究所学习,积累研究经验。波动研究所的“研究助理项目”每年会选拨10名学生参与项目实践,项目包括将中国金融波动指数应用于套期保值,分析波动性与期权定价关系,以及评估上海-香港证券市场的联系等。周欣表示,“项目让学生面对现实世界开展研究工作,极富挑战性。”

周欣讲授“中国金融市场”这一入门课。该门课涉及中国金融系统的复杂性,与美国金融系统的区别,以及银行系统、股票市场和国债市场的运作方式。“这是我上过的最有用的一门课,”大三学生Lou Demetroulakos说,“虽然我很喜欢在上海的生活,但直到上了周博士的课,我才真正意识到,上海是我应该长期发展的地方。”是的,除了上海,还有哪座城市可以让你在上学路上,跟出租车司机讨论该买哪支航空股?来到学校,又能在课堂上与老师同学辩论投机者当道的金融市场到底面临哪些挑战?

追踪群体效应

周欣与中国金融期货交易所近期展开合作,研究课题涉及中国个体投资者的影响力,个体投资者如何热衷于分享投资见解,并依据身边朋友的投资行为制定投资决策。

“群体效益会加剧市场波动性,”周欣说,“投资者往往都有一种不甘人后的跟风心态。”

这一现象的存在,进一步夯实了公开风险数据的必要性,也要求“VINSIGHT”用户界面尽可能简单明了,便于个体投资者使用。

周欣说,上海纽约大学波动研究所将扩增模型的数据范围,从学术角度提供就金融风险的建议,持续助力中国市场的长期发展。

“我希望上海纽约大学波动研究所,能成为投资者、学者、政府监管部门查询中国金融市场波动信息时的首选。”